「VC」は「投資会社」より「インセンティブ設計会社」だと考えさえられた話について。

みなさま、こんばんは!

エコノミストの崔真淑(さいますみ)です。年始早々にヘビーな風邪をひいて、40時間爆睡した自身です。ついているのは、三連休に重なったこと。いろんな人に迷惑をかけず済みました。ホッ。おかげで無事に3日連続の研究発表会と、今年初の出張も無事に完了しました。これも皆様の支えのおかげです。

(左の写真はテレビ東京「昼サテライト」で自身がVCについて触れた時のものです。撮影はTwitterのフォロワー隣の関西人neoさん。ありがとうございます!右は文化放送での自身!)

今回はその研究会で発表した論文の一つを紹介していきます。その論文は、ざっくり言うと「ベンチャーキャピタル(VC)が、もしもに備えつつ、投資先起業家にやる気を出してもらうためのインセンティブ」を促す投資や契約方法を行なっているのかを、金融契約の視点で実証したものです。

*VCが、もしもに備えつつ、投資先起業家にやる気を出してもらうためのインセンティブを促すための投資や契約方法とは?

上述の工夫を促すためにVCがどんな投資や契約方法をしているかを、米国VCを対象に実証したのが、下記の論文です。

Steven N. Kaplan and Per Strömberg, 2009, Financial Contracting Theory Meets the Real World: An Empirical Analysis of Venture Capital Contracts, The Review of Economic Studies, Vol. 70, No. 2 (Apr., 2003), pp. 281-315

この論文が示したのは以下です。

「経済学の視点で金融契約につい様々な理論研究がされている。しかし、それらの研究は本当に現実の世界でも同様の傾向が見られるか? これを米VCデータを用いて実証し、先行研究に貢献しよう!」

というものです。

この論文では、VCと起業家の間では、お互いのインセンティブを最大限引き出すための工夫が契約に組み込まれており、概ね理論研究と整合的という結果になっています。

*具体的にVCは、どんな工夫をしているの?

論文が示した、VCのインセンティブ設計ポイントは下記です。VCは、単にエイっ!と投資をしているのではなく、以下の4つのポイントを抑えているようです。

①起業家にやる気をだしてもらうために、キャッシュフロー権(報酬や儲かった時の分け前)比率を起業家が過去に上場させてことがあるかや、投資先企業の業績状況を加味してコントロールする。

学術的視点:Holmstrom(1979), Lazear(1986)

のプリンシパルエージェント問題と整合的。その起業家の能力が実績が未知数であるほど情報の非対称性が高く、起業家の報酬・取り分も業績結果等に連動しやすい。一方で、過去にIPOの実績がある起業家など能力の評価がしやすい場合は、業績が悪くても報酬・取り分が業績と相対的に連動しにくい。

②投資先企業が状況が冴えない場合は、VCは取締役数、議決権、清算権等のコントロール権比率を高める

学術視点:Grossman and Hart(1986), Dewartripont and Tirol (1994)の不完備契約の理論研究と整合的。コントロール権は契約に盛り込めないような状況に備えるものであり、これらの権利を投資先企業の財務指標だけでなく非財務指標を用いて、VCは比率を変えている。

③競合避止義務と、起業家の株売却期間の制限は、サンプル内VCの全てが契約に盛り込んでいた。

学術視点:Hart and Moor(1994)が指摘しているホールドアップ問題の緩和方法と整合的。

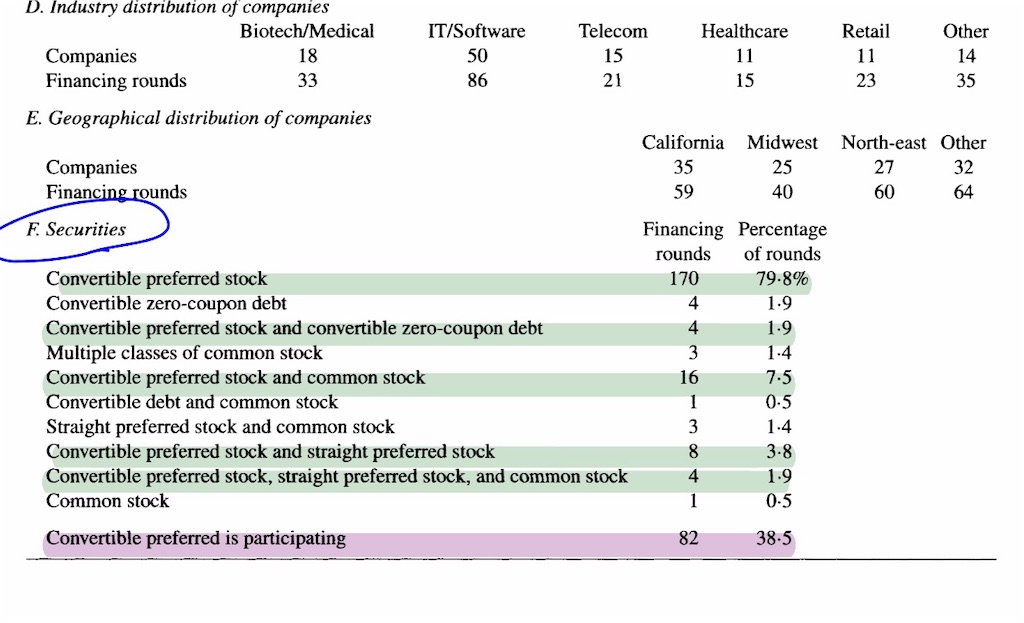

④ これらの権利は、本論文が示す様々な出資証券スタイルがあることで、①〜②の仕組みが支えられている。下記は、紹介論文の2000年末時点の米国VCの出資証券スタイルのサマリーです。

出所 Kaplan and Strömberg, 2009,

見てわかるとおり、「Convertible」という言葉が多い!! これは転換〇〇証券という形の証券が多いことを示しています。つまり、業績や未来の兆しの度合いによって、VCが普通株に転換してコントロール権比率を高めたり、投資先企業が冴えないままで終わる時に清算権の比率を高めることを意味しています。

一方、「Common Stock」の比率が少ないこと!普通株で起業家に投資をするのは、ほぼありえないようです。

⑤キャッシュフロー権(儲かった時の取り分)は、サンプル内ほぼ全てで、VC50%、起業家30%、その他利害関係者20%の比率である。

出所 Kaplan and Strömberg, 2009,

これは、このスタイルが多くのVCにも起業家にも望ましい形態であり、起業家は過半数を握るのを諦めているとも見て取れます。

*VCは、単に投資をしているだけでなく、インセンティブ設計にも配慮している!?

上記にVCは、どんなインセンティブ設計をしながら起業家と権利配分をしているのかの論文紹介を行いました。

よく一部の報道では、投資家は起業家の目をみて投資をする、起業家の信念、ビジネスモデルの将来性‥を見て投資をする等々の話が出てきます。

でも、そういうった定性的なことだけでなく、ちゃーんと投資家はアップサイドリスクにもダウンサイドリスクにも対応しながら、でも起業家のやる気を遮らないためのインセンティブ設計を証券発行の仕組みを駆使して行っていたんですね。まさに投資会社というより、イケてるVCほど、イケてるインセンティブ設計に長けているのかもしれません。

これは、米国VCの実証研究でしたが、日本はどうなのでしょう?これはまたいつかの話に。

ここまで読んで頂きありがとうございます!

応援ありがとうございます!

崔真淑(さいますみ)